Schauen wir uns heute den IPO-Markt kurz an.

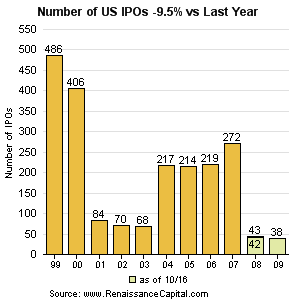

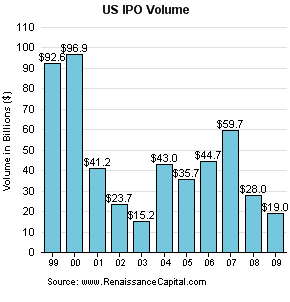

Bekanntlich sind die IPO-Aktivitäten nach Ausbruch der Krise und bei den stark fallenden Aktien im letzten Jahr praktisch zum Erliegen gekommen. Im Folgenden zwei Grafiken, die die Situation in den USA illustrieren:

Quelle: Renaissance Capital, Greenwich, CT (www.renaissancecapital.com)

Wie man sofort sieht, sind sowohl die Anzahl als auch das Dollar-Volumen der Neuemissionen massiv zurückgegangen. In Deutschland ist das Bild sehr ähnlich: Soweit man den IPO-Tools der Deutschen Börse folgen kann, sind in diesem Jahr klägliche 2 Werte am Regulären Markt neu aufgenommen worden (dazu noch: nur einer davon ist eine Neuemission, der andere ist ein Transfer). Im Freiverkehr gibt es nur 2 Neuemissionen (und 34 weitere neue Listings, meist Notierungsaufnahmen). Im IPO-Kalender von OnVista — auch gähnende Leere. Die Lage ist klar, der Markt ist eingefroren…

Aber langsam registriert man Bewegung. In 2009 soll es in den USA zu spürbar mehr IPOs kommen, das Volumen soll ebenso über die Niveaus von 2008 steigen (s. Video unten).

An sich kann die IPO-Aktivität als ein Indikator für die Börsen- und Wirtschaftsstimmung gedeutet werden. Eine gesunde Konjunktur und gesunde (d.h. leicht optimistische) Stimmung sind nicht schlecht, man braucht sie geradezu. Gefährlicher wird es, wenn die Aktivität ungewöhnlich zunimmt — in gewisser Weise können die IPOs als Kontraindikator dienen.

Von irgendwelchen gefährlichen Ständen sind wir weit entfernt. Was aber interessant ist, sind die Gründe für die jüngste Zunahme der IPO-Aktivität…

Ich habe heute auf den Artikel “Exit, Pursued by a Bear” von Daniel Gross bei Slate hingewiesen. Darin geht es eben um die wachsende Zahl von IPOs, die durch Private Equity Firmen initiiert wurden. Die Letzteren wollen offensichtlich Beteiligungen (und/oder Teile von Beteiligungen) in einen festeren Aktienmarkt hinein verkaufen, sprich: zu Cash machen, und das tun sie bestimmt nicht, um die potenziellen Kleinaktionäre glücklich zu machen.

Ähnliches hören wir von dem IPO-Dienst Renaissance Capital in diesem Video-Beitrag:

[ Klick auf die Grafik führt zur Video-Seite ]

Man registriert zwei größere Gruppen von IPOs:

- Durch Private Equity Firmen auf Kredit (Leveraged Buyouts, LBOs) gekaufte Firmen sollen Geld in die Kassen der Private Equities spülen. Man spricht von Re-Equitization.

- Unternehmen, die insb. vom Konjunkturstimulus profitieren, z.B. Green Tech in den USA.

Mich verlässt das Gefühl nicht, dass die stark gestiegenen Aktienkurse vielerorts für Entspannung gesorgt haben, aber nicht für wirkliche Heilung. Ich kann nicht beurteilen, wie viele der institutionellen Investoren, Hedge Fonds Manager und Private Equity Firmen “eingeschworene Glücksspieler” sind und das Risiko bis zuletzt ausreizen wollen, aber der eine oder andere könnte — knapp einer Katastrophe entgangen — die bessere Lage nutzen, um die hohen Hebel weiter zu reduzieren, Schulden zurückzuzahlen und sich stabiler zu positionieren. Die Zinsen können schließlich niedrig sein, aber für alle Nicht-Banken ist die Liquidität wohl nicht so üppig vorhanden… Zumindest so könnte man die Exit-Bemühungen interpretieren.

Weitere Links zum Thema:

- Frühere Blog-Beiträge mit IPO-Ãœbersichten: Wie geht es den IPOs? und Jahresstatistik Börsengänge (IPO) in Deutschland (beide: Ende 2008) sowie Tag “IPO“.

- Historical Chart Of Initial Public Offerings (IPOs) — Trader’s Narrative.

- IPOs seit 1990, nach Monaten, für die USA (Bespoke Investment).

- Aktuelles IPO-Sentmient-Indikator (Deutsche Börse).

Keine Kommentare bis jetzt ↓

Noch hat keiner kommentiert - machen Sie den Anfang!

Kommentieren: