3. Dezember, 2012 ·

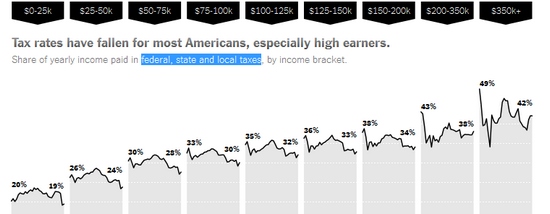

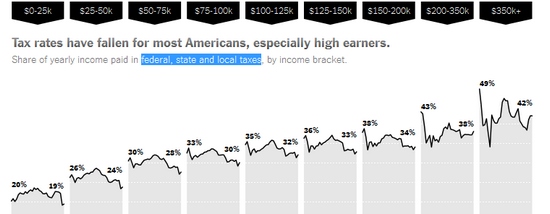

Eine schöne Ãœbersicht (interaktive Grafik) der New York Times zeigt die Entwicklung der Steuersätze in den USA nach Einkommensklassen. Unterschiedliche Steueraten (federal, state und local taxes) sind einzeln ausgewiesen für die Jahre 1980 – 2010.

Screenshot: NY Times (Auszug)

Link zur interaktiven Grafik: How the Tax Burden Has Changed

Kategorien: Allgemein · Finanznews · First · Mainstream-Media

Ich lese gerade einen Artikel von Ken Fisher, in dem er seinen mehrmals und an verschiedenen Stellen geäußerten Optimismus für die Weltkonjunktur und die Aktienbörsen noch einmal bekräftigt. Unter den verschiedenen Argumenten führt er auch folgenden an:

Die Unternehmensgewinne pro Mitarbeiter sind in den USA auf Rekordhoch, nachdem sie um 140 Prozent seit dem Tiefpunkt im Schlussquartal 2008 gestiegen sind.

…

Nirgends in der Geschichte ist eine Rezession zu finden, wenn die Gewinne pro Mitarbeiter so schnell und deutlich angestiegen sind. Natürlich könnte das auch auf sinkende Personalkosten zurückzuführen sein, aber zurzeit ist das Gegenteil der Fall.

KEN FISHER: Boom-Zeiten für die Privatwirtschaft (Link: s. oben)

Da Ken Fisher ein bekannter und sehr professioner Vermögensverwalter und Börsenanalyst ist, können wir zunächst einmal eine korrekte Recherche voraussetzen. Wenn die Zahlen stimmen, so ist dies zweifelsohne ein guter Indikator für die Entwicklung des Arbeitsmarktes (Fokus liegt auf die USA). Besserung bei den Jobs wird Konkjunktur und Stimmung auch gut stützen.

Kategorien: Frontpage · Gelesen · Gesamtmarkt

9. Januar, 2012 ·

Nun haben wir wieder diese Kuriosität — Negativzinsen!

Dem deutschen Staat ist ein bislang einmaliges Kunststück gelungen: Er verdient Geld beim Schuldenmachen. Der Bund sammelte am Montag 3,9 Milliarden Euro bei Anlegern ein. Anders als üblich musste er die Investoren dafür nicht mit Zinsen belohnen, sondern streicht nach Reuters-Berechnungen eine Prämie von rund 242.000 Euro von den Anlegern ein.

FAZ.net, Deutschland leiht sich Geld zu negativen Zinsen

Jeder Betriebswirt würde jetzt sagen: Mehr Schulden aufnehmen! Dabei spielt es natürlich keine große Rolle, ob die Zinsen nun minus 0,0122 Prozent betragen oder plus Null-Komma-Etwas: Schließlich kann der Staat mit einem positiven Ertrag auf seine Schulden rechnen (aus Investitionen — Wirtschaftswachstum — Inflation). Die “irrationale” Entwicklung unterstreicht nur die extrem günstigen Finanzierungsbedingungen für die deutsche Regierung. Ob sie auch ausreichend Nutzen daraus zieht?

Kategorien: Frontpage · Zinsen

4. Januar, 2012 ·

Für alle, die das Schuldenmachen der Staaten für das größte Problem der Gegenwart halten, ist folgender Artikel von Paul Krugman bestimmt eine gute Lektüre. Zumindest ist er ein guter Schritt, entspannter und vernünftiger mit dem Thema umzugehen: Nobody Understands Debt.

Ich will jetzt bestimmt nicht den Inhalt des Artikels vorwegnehmen, aber vielleicht nur zwei Punkte erwähnen, die Krugman zu entkräften versucht (und welche meines Wissen in ökonomischen Kreisen gar nicht so stark zur Debatte stehen – nur die Politiker in ihrem gefährlichen Halbwissen malen sie wie Gespenster an die Wand):

- Der häufig verwendete Vergleich von Staatsschulden mit einem normalen Haushalt ist völlig falsch:

Erstens, weil der Staat seine Schulden nicht wirklich zurückzahlt, sondern im Grunde ständig prolongiert und seine einzige Sorge sein soll, dass die Schulden weniger schnell wachsen als die “tax base” (Steuerbasis, in letzter Konsequenz die Wirtschaftsleistung des Landes).

Zweitens, weil das Geld, das (nicht) zurückgezahlt wird, makroökonomisch betrachtet nicht einem Fremden, sondern einem selbst gehört.

Wenn Sie jetzt sagen “Die Chinesen!” … ja, stimmt, USA haben auch ausländische Gläubiger, doch vergessen Sie bitte nicht, dass die USA ihrerseits Forderungen (Schuldtitel) gegenüber dem Ausland besitzen … netto generiert Amerika daraus ein positives Netto-Einkommen (Link im Artikel).

- Historisch betrachtet sind die heutigen Schuldenstände in den USA und Europa keine Besonderheit: In früheren Phasen war es sehr wohl möglich, viel höhere Schuldenstände problemlos zu bewältigen. Die damaligen zukünftigen Generation, die die “bedrückende Schuldenlast” zu schultern hatten, schafften am Ende das größte Wohlstand in der Geschichte.

Zum Schluss trotzdem: Schulden machen ohne Ende und Verstand geht natürlich nicht. Aber die Schuldenlage verdient bei weitem nicht die Dramatik, die Politik und Medien in ihr sehen.

Kategorien: Frontpage · Gesamtmarkt

8. Dezember, 2011 ·

Es war sicher keine große Leistung, weitere Lockerungsschritte der EZB vorauszusehen. Heute senkte die Europäische Zentralbank die Zinsen und außerdem stellt sie noch mehr günstige Liquidität den Banken zur Verfügung (mehr: z.B. bei FTD).

Notenbank Chef Draghi wird sich bestimmt auch eine Strategie überlegt haben, wie die Rentenmärkte beruhigt werden können, falls die Politiker keine baldigen und überzeugen Maßnahmen beschließen können. Ich vermute nach wie vor, ganz oben auf der Agenda stehen massivere Anleihekäufe und sogar eine Deckelung der Zinsen auf Staatsanleihen nach dem Vorbild der Schweizer Notenbank mit dem CHF/EUR Wechselkurs (wie es sich herausstellt, haben die Märkte die Kursmarke gar nicht großartig getestet, so dass am Ende auch keine Intervention nötig war, s. Furcht vor Schweizer Nationalbank drückt den Franken).

Kategorien: Frontpage · Zinsen

16. November, 2011 ·

Das ist mittlerweile der Tenor und die Erwartung der Märkte (wie ich im letzten Beitrag erwähnt habe):

“Wir stehen kurz vor einer Eskalationsstufe, und es gibt nur noch einen Rettungsanker – die EZB”, sagte ein Analyst der Nachrichtenagentur Reuters. “Wir haben Rettungsprogramme aufgelegt, Sparpläne ausgehandelt, Regierungen ausgetauscht, aber es hat alles nichts genützt.” Entweder Europa laufe jetzt direkt in die Katastrophe oder die EZB schalte sich entschieden ein. “Sie könnten den Schweizer Weg nehmen und sagen, Renditen steigen auf höchstens 4,5 Prozent, ansonsten halten wir dagegen.”

Quelle: Die Ruhe nach dem Sturm auf die Anleihen, FTD.de

Kategorien: Frontpage · Gelesen · Gesamtmarkt

- Ein sehr lesenswerter Artikel von Fabian Lindner bei Herdentrieb/ZEIT: Europa 2011 = Europa 1931.

- Thomas Fricke argumentiert in die gleiche Richtung: Frau Merkel beendet den Aufschwung (FTD).

- Und nochmal aus der Feder Paul Krugmans NYT:

[...] in the face of the current crisis, austerity has been a failure everywhere it has been tried: no country with significant debts has managed to slash its way back into the good graces of the financial markets.

Kategorien: Frontpage · Gelesen · Gesamtmarkt

11. November, 2011 ·

Nun ist Italien in die Bredouille geraten — die Zinsen auf die italienischen Staatsanleihen sind auf mehr als 7% gestiegen. Und die Börse? … hm … die steigt. Warum?

Vielleicht, weil Zahlungsschwierigkeiten in Italien quasi “das Ende der Vernuft” sind. Normal gerettet kann Italien nicht mehr werden: Ich bezweifle zum Beispiel, dass etwaige Sparmaßnahmen — soweit diese auch noch wirklich kommen — kurzfristig die notwendigen Verbesserungen bringen können, um die Märkte zu beruhigen. Zumal neue Sparpakete die Lage zunächst eher verschärfen dürften, siehe die jüngste Erfahrung Griechenlands. Kurzfristig bleibt wohl nur noch eins: Irgendwie massiv Geld organisieren und für Nachfrage bei den wackelnden Staatsanleihen sorgen (und zwar nicht nur bei den italienischen). Egal, ob durch die Politik oder durch die EZB.

Ich denke, diese “Alternativlosigkeit” wirkt sich ironischerweise stützend auf die Aktienkurse aus – eine weitere Geldschwemme ist in Sicht. Klar, man wird noch eine Weile “Sparanstrengungen” fordern, was die Rezessionsgefahr in Europa erhöht. Nicht weit ist aber auch der Zeitpunkt der Erkenntnis, dass “schnell, schnell sparen, sparen” keinen Ausweg bietet.

Und wenn man keine Schuldenschnitte in Italien zulassen will (kann?), hilft nur Inflationieren. Man kann erwarten, dass die EZB eine “Deckelung” der Zinsen auf EU-Staatsanleihen ausruft oder “still” durchsetzt (wie die Schweizer Notenbank den CHF/EUR Wechselkurs erklärterweise deckelte).

Kategorien: Frontpage · Gesamtmarkt

17. Oktober, 2011 ·

Photo credit: pschubert from morguefile.com

Für wen es noch nicht mitgekrieg hat: Einer unserer besten deutschen Wirtschaftsblogger – Egghat von www.diewunderbareweltderwirtschaft.de – war im Studio des DRadio und hinterläßt einen sehr guten Eindruck. Gratulation.

Den Mitschnitt finden Sie hier: DRadio – Die Systemfrage stellen.

Kategorien: Börsenblogs · Finanznews · Frontpage · Wirtschaftsblogs

17. Oktober, 2011 ·

Wieder mal ein Post … war auch Zeit …

An der Börse, sagt man uns häufig, ist eine Rezession bereits eingepreist. Allerdings glaube ich nicht, dass es im Falle einer tatsächlichen Rezession (USA, Europa und/oder den Emerging Markets) nicht zu weiteren Kursstürzen kommen wird. Richtiger ist, dass zur Zeit eine gewisse RezessionsWahrscheinlichkeit für die Industrieländer eingepreist ist – käme diese, würden die Investoren gleich noch düsterere Szenarien durchspielen.

Aber auch ohne Rezession dürften demnächst die Gewinnerwartungen etwas reduziert werden: Aktuell gehen die Analysten von ca. +12,3% Gewinnwachstum für die S&P500 im dritten Quartal. Für Q4 werden sogar +13,6%, für das kommende Jahr 2012 +11,7% erwartet (die Zahlen habe ich von hier). Für Europa liegen die entsprechenden Werte etwas tiefer, aber immerhin prognostiziert man +10,3% für den Stoxx600 Index im kommenden Jahr. Vorsichtshalber sollte hier quer durch die Bank mit einem Abschlag kalkulieren — die sichtbare und absehbare Konkjunkturdynamik ist doch nicht so hoch. Allerdings erscheinen die Aktien selbst dann “rechnerisch” eher günstig.

Ich weiß nicht inwieweit die Presse die letzten Konjunkturzahlen aus den USA ausreichend beachtet hat, aber eine Reihe davon verbesserten sich zuletzt leicht. Leider hilft das noch nicht, um die Unsicherheiten zu zerstreuen. Ganz kleiner Zuwachs verzeichnete gerade die Industrieproduktion, vorher hatten wir “Upticks” bei den Einzelhandelsumsätzen, am Arbeitsmarkt, positive Vorzeichen bei den Konsumentenkrediten und den Lohneinkommen. Heute wollte ich noch auf einen weiteren Indikator hinweisen, der zwar klein ist, aber möglicherweise interessant: den Residential Remodeling Index. Es geht um Genehmigungen für Umbau und Renovierungen von Gebäuden (USA). Dieser ist ziemlich stark gestiegen und erreicht höhere Stände als noch vor der Krise. Details bei Calculated Risk. Wichtige Bemerkung: Es handelt sich nur um die Genehmigungen, d.h. es wird keine Aussage darüber getroffen, wie viel Geld in diesen Bautätigkeiten investiert wird. Trotzdem gibt es womöglich eine Belebung in einem Teilsegment des Baugewerbes.

Und überhaupt — hier noch ein bisschen Lesestoff für die sinkenden Rezessionswahrscheinlichkeiten.

Kategorien: Frontpage · Gelesen · Gesamtmarkt

Das, was wir an den Börsen gesehen haben, ist schon ein ausgewachsener Aktiencrash, keine Frage. Ob die Märkte jetzt wieder überreagieren und die Kurse eigentlich wieder billig geworden sind, mag jeder erstmal für sich entscheiden – überraschend für mich ist in erster Linie, wie fragil die “technische Lage” an der Börse war, so dass es zu einem so tiefen und senkrechten Fall kommen konnte.

Erstaunlich Wenige haben sich dem Verkaufsruck widersetzt. Ein Teil der “Schuld” schreibt man sofort dem computerbasierten Trading sowie einer “neuen” Trader-Generation zu, die gfleichgeschaltet, kurzfristig und aus Institutionen heraus operiert, wie Gottfried Heller in den ersten Tagen des Crashs analysiert.

Und ob die Aktiennotierungen nun zu tief oder weiterhin zu hoch wären, kann durchaus in den Hintergrund geraten — erstmal verschreckt der Crash die Investoren, die Unternehmen und schließlich die Verbraucher (in anderen Ländern, die so etwas wie private Anleger haben, entsprechend deutlich stärker als bei uns). Dieser psychologische Effekt kann schnell handfeste negative ökonomische Folgen entwickeln. Muss nicht sein, aber kann. So befürchtet zum Beispiel Dieter Wermuth: Aktiencrash dämpft die Konjunktur.

Zum Schluß bleibt zu hoffen, dass die ach so wichtigen Grundsätze der (deutschen) Politik bald alle — eins nach dem anderen — obsolet geworden sind und wir uns mit einem “US-anglo-mediterranem Pragmatismus” der Lösung der Krise nähern können — siehe Kommentar von Thomas Fricke in der FTD.

Kategorien: Frontpage · Gelesen · Gesamtmarkt

13. Februar, 2012

Ich lese gerade einen Artikel von Ken Fisher, in dem er seinen mehrmals und an verschiedenen Stellen geäußerten Optimismus für die Weltkonjunktur und die Aktienbörsen noch einmal bekräftigt. Unter den ...

16. November, 2011

Das ist mittlerweile der Tenor und die Erwartung der Märkte (wie ich im letzten Beitrag erwähnt habe):

"Wir stehen kurz vor einer Eskalationsstufe, und es gibt nur noch einen Rettungsanker - ...

14. November, 2011

Ein sehr lesenswerter Artikel von Fabian Lindner bei Herdentrieb/ZEIT: Europa 2011 = Europa 1931.

Thomas Fricke argumentiert in die gleiche Richtung: Frau Merkel beendet den Aufschwung (FTD).

Und nochmal aus der Feder ...

17. Oktober, 2011

Wieder mal ein Post ... war auch Zeit ...

An der Börse, sagt man uns häufig, ist eine Rezession bereits eingepreist. Allerdings glaube ich nicht, dass es im Falle einer tatsächlichen ...

12. August, 2011

Das, was wir an den Börsen gesehen haben, ist schon ein ausgewachsener Aktiencrash, keine Frage. Ob die Märkte jetzt wieder überreagieren und die Kurse eigentlich wieder billig geworden sind, mag ...

12. Juli, 2011

Angela Merkel, Germany’s chancellor, insisted there should be no joint EU guarantee: each country would have to take care of its own institutions. That was the root cause of today’s ...

17. Juni, 2011

Gottfried Heller beobachtet seit Jahren eine skurrile Zweiteilung der deutschen Anleger: Die einen investieren (ängstlich) ausschließlich in Zinspapiere, die anderen verfallen ins gegensätzliche Extremum und jagen nach schnellen Erfolgen mit ...